Zdroj: Gepard Finance

Pokud v říjnu došlo v úrokových sazbách někde ke změně, byla spíše k horšímu. Celkově však u většiny bank sazby stagnovaly. Výjimkou byla UniCredit bank, která úrokové sazby výrazně snížila, a to o plných 90 bazických bodů. „Nutno dodat, že sazby UCB byly oproti konkurenci vyšší a tímto výrazným snížením banka víceméně dorovnala konkurenci,“ upozorňuje David Eim, místopředseda představenstva společnosti Gepard Finance a dodává, že další změnou, která vůbec stojí za zmínku, je zvýšení úrokových sazeb ze strany ČSOB, resp. Hypoteční banky.

Druhý nejnižší měsíční objem hypoték

Podle nejčerstvější statistiky České národní banky byl objem poskytnutých hypotečních úvěrů v září ve srovnání s předchozím měsícem opět nižší. Banky poskytly hypotéky v celkovém objemu něco málo přes 6 mld. Kč. Jedná se o druhý nejhorší výsledek od ledna 2014, tedy za celou dobu, kdy je statistika v tomto formátu dostupná.

Téměř úplně zamrzlo refinancování. Během září dosáhlo objemu „pouhých“ 830 mil. Kč. „Oproti tomu poměrně výrazně roste objem, resp. podíl tzv. ostatních nových ujednání, což lze interpretovat jako interní refixace. Banky se zřejmě hodně zaměřily na udržení stávajících klientů,“ říká David Eim. „Při aktuálních sazbách u klientů pravděpodobně dochází ke snížení citlivosti na konkurenční nabídky. Tam, kde se před dvěma nebo třemi lety bojovalo o dvě desetiny procentního bodu, dnes klient v kontextu vysokých sazeb nevnímá takový rozdíl jako výrazný,“ domnívá se David Eim.

Na propadu objemu poskytnutých hypoték se podílí kromě vysokých sazeb a regulací ČNB také vysoká cena nemovitostí. Ta je spolu se sníženou dostupností financování rovněž důvodem aktuálního snížení poptávky po nemovitostech. Trh se překlápí ze stavu vysokého převisu poptávky do stavu, kdy trh „patří“ kupujícím. „Již pozorujeme např. různé finanční pobídkové akce developerů, čemuž jsme během posledních let odvykli. Zajímavým benefitem, který někteří developeři nabízí, je jakási ‚dotace‘ na úroky z hypotéky, která by měla po dobu dvou až tří let kompenzovat vysokou úrokovou sazbu a redukovat úrokové náklady na ekvivalent sazby kolem 2,99 %,“ ilustruje situaci David Eim.

Zájem o delší fixace klesá příliš pomalu

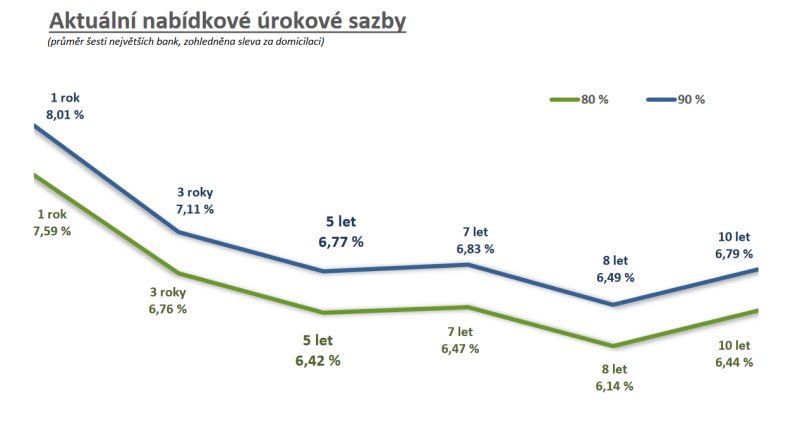

Obvykle bývají nejdražší hypotéky s delší fixací, v posledních letech tomu ale paradoxně bylo naopak. I proto obliba delších fixací výrazně rostla. Před necelým rokem tvořily fixace nad 5 let více než polovinu sjednaných hypoték. Dnes to však není ani třetina. „I takový podíl považuji za překvapivý. Přestože jsou úrokové sazby na delší fixace aktuálně výhodnější, jsou sazby všeobecně tak vysoké, že větší smysl dává kratší fixace s výhledem brzkého refinancování, jakmile hypotéky zlevní,“ uvažuje David Eim.

Klienti, kteří volí delší fixace i v aktuálním období velmi vysokých sazeb, možná předpokládají, že po nějaké době budou moci refinancovat i v průběhu fixace. Dle aktuálního výkladu pojmu účelně vynaložených nákladů se v takovém případě aplikují jen velmi mírné sankce. „Pokud tento záměr vyjde, je to dobře pro klienta. V poslanecké sněmovně nicméně leží návrh novely zákona, na základě které nelze vyloučit, že v budoucnu již aktuálního výkladu účelně vynaložených nákladů nebude možno využít,“ varuje David Eim.

Jedinou optimistickou zprávou v oblasti hypotečních úvěrů je fakt, že podíl hypotečních úvěrů, které jsou ohroženy potížemi se splácením, se drží na historicky nejlepších hodnotách. „Aktuální výše nevýkonných hypotečních úvěrů je lehce nad 9 mld. Kč, což je 0,58 % celého hypotečního portfolia,“ popisuje David Eim s tím, že to automaticky neznamená, že by tyto úvěry neměly být splaceny a lze je považovat za „ztracené“.